वित्तीय बाज़ार (Financial markets) को दो भागों में वर्गीकृत किया जाता है – मुद्रा बाज़ार (Money Market) और पूंजी बाज़ार (Capital Market)। इस लेख में हम मुद्रा बाज़ार एवं पूंजी बाज़ार में अंतर पर सरल और सहज चर्चा करेंगे एवं इसके विभिन्न महत्वपूर्ण पहलुओं को समझेंगे।

नोट – अगर आप शेयर मार्केट के बेसिक्स को ज़ीरो लेवल से समझना चाहते हैं तो आपको पार्ट 1 से शुरुआत करनी चाहिए। अगर वो समझ चुके है या फिर सिर्फ इसी को समझना है तो जारी रखें।

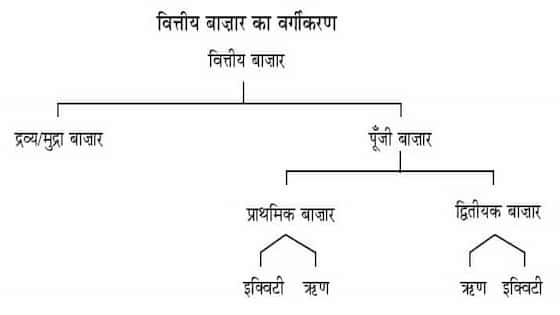

वित्तीय बाज़ार एवं उसका वर्गीकरण

किसी भी अर्थव्यवस्था में दो प्रकार के लोग होते हैं, एक तो वे लोग जिनके पास अतिरिक्त पैसे (अधिशेष धन) हैं, और दूसरे वे लोग जिन्हे पैसों की जरूरत है ताकि वे विभिन्न प्रकार के संसाधनों का निर्माण कर सके, इन दोनों समूहों को एक प्लैटफ़ार्म पर लाने और उनके बीच लेन-देन सम्पन्न कराने में जो बाज़ार मदद करता है, उसे वित्तीय बाज़ार (Financial Market) कहा जाता है।

वित्तीय बाज़ार (Financial Market) को मुख्य रूप से दो भागों में वर्गीकृत किया जाता है – 1. मुद्रा बाज़ार (Money Market) 2. पूंजी बाज़ार (Capital Market)। ये लेख मुद्रा बाज़ार के ऊपर है।

वित्तीय बाज़ार का वो भाग जहां लघुकालिक वित्तीय जरूरतों की पूर्ति की जाती है उसे मुद्रा बाज़ार कहा जाता है। यहाँ लघुकाल का मतलब 1 वर्ष यानी कि 365 दिनों से नीचे की अवधि से है। दूसरे शब्दों में कहें तो 1 वर्ष से नीचे की अवधि के लिए अगर वित्तीय जरूरतों को पूरा करने के लिए हमें जिस वित्तीय बाज़ार का सहारा लेना पड़ता है उसे मुद्रा बाज़ार कहते हैं, जैसे कि ट्रेजरी बिल, कमर्शियल बिल आदि।

इस तरह वित्तीय बाज़ार का वो भाग जहां दीर्घकालिक वित्तीय जरूरतों की पूर्ति की जाती है उसे पूंजी बाज़ार कहा जाता है। यहाँ दीर्घकाल का मतलब 1 वर्ष से ऊपर है। उदाहरण के लिए, शेयर, बॉन्ड इत्यादि।

उपरोक्त तथ्य मुद्रा बाज़ार और पूंजी बाज़ार के बीच बेसिक फर्क को बताता है। आइये अब इन दोनों के बीच के अंतर को विस्तार से इस चार्ट में समझते हैं।

मुद्रा बाज़ार और पूंजी बाज़ार में अंतर

| मुद्रा बाज़ार (Money Market) | पूंजी बाज़ार (Capital Market) |

| मुद्रा बाज़ार में लेन-देन का अधिकांश भाग रिजर्व बैंक ऑफ इंडिया, वित्तीय संस्थान (जैसे कि नाबार्ड एवं सिडबी आदि) एवं वित्त कंपनियों के द्वारा होता है। यानी कि यहाँ व्यक्ति के लिए निजी तौर पर लेन-देन करने की ज्यादा गुंजाइश नहीं होती है। | पूंजी बाज़ार में लेन-देन का अधिकांश वित्तीय संस्थान, बैंक, पब्लिक या प्राइवेट लिमिटेड कंपनियाँ, विदेशी निवेशक एवं आम जनता। यानी कि यहाँ व्यक्ति के लिए निजी तौर पर लेन-देन करने की गुंजाइश होती है। |

| मुद्रा बाज़ार में जिन प्रपत्रों या उपकरणों (instruments) में व्यापार होता है उसमें से प्रमुख हैं लघु अवधि के ऋण प्रपत्र जैसे ट्रेजरी बिल, वाणिज्यिक बिल, जमा प्रमाण पत्र आदि। | पूंजी बाज़ार में जिन दीर्घक़ालीन प्रलेखों या उपकरणों में लेन-देन किया जाता है उनमें प्रमुख हैं शेयर, बॉन्ड, डिबेंचर आदि। |

| आमतौर पर मुद्रा बाज़ार में लेन-देन के लिए बड़ी मात्रा में धन की आवश्यकता होती है। ये इसका एक कारण है जिससे कि बड़े वित्तीय संस्थान इसका लाभ उठा पाते हैं। | पूंजी बाज़ार में प्रतिभूतियों में निवेश के लिए बहुत बड़ी मात्र में धन का होना आवश्यक नहीं हैं। प्रतिभूति की इकाइयों का मूल्य साधारणतया कम ही होता है जैसे 10 रुपया, 100 रुपया आदि। |

| मुद्रा बाज़ार में प्रपत्र या उपकरण अधिकतम एक वर्ष के लिए होते हैं। कभी-कभी तो यह एक दिन के लिए भी जारी किए जाते हैं। | पूंजी बाज़ार में दीर्घ अवधि एवं मध्य अवधि की प्रतिभूतियों के सौदे होते हैं जैसे, इक्विटि, शेयर एवं बॉन्ड आदि। |

| सुरक्षा की दृष्टि से देखें तो मुद्रा बाज़ार अधिक सुरक्षित है, इसमें गड़बड़ी की संभावना न्यूनतम है। इसका कारण ये है कि यहाँ निवेश की अवधि छोटी एवं निर्गनकर्ताओं (Issuers) की वित्तीय स्थिति सुदृढ़ (Strong) होती है। क्योंकि निर्गनकर्ता खुद सरकार, बैंक एवं उच्च श्रेणी की कंपनियाँ होती है। | सुरक्षा की दृष्टि से देखें तो पूंजी बाज़ार जोखिम भरा होता है। इसमें प्रपत्रों के मूल्य की वापसी एवं उन पर प्रतिफल दोनों का जोखिम है। अगर प्रपत्र जारी करने वाली कंपनी घोषित योजना के अनुरूप कार्य न कर सके तो निवेशकों के पैसे डूबने का ख़तरा भी होता है। |

| मुद्रा बाज़ार एक तरह से जरूरतों को पूरा करता है न कि इच्छाओं को। यानी कि पूंजी बाज़ार की तरह इसमें अधिक रिटर्न की गुंजाइश नहीं होती है। इसके अलावा कंपनी के लाभांश से भी कुछ मिलने की उम्मीदें नहीं होती है। | पूंजी बाज़ार में निवेशित राशि पर निवेशकों को मुद्रा बाज़ार की तुलना में अधिक ऊंची दर में रिटर्न मिलता है। अगर प्रतिभूतियां लंबी अवधि की हो तो इन पर आय की संभावना और अधिक बढ़ जाती है। इसके अलावा कंपनी के लाभांश से भी कुछ मिलने की उम्मीदें होती है। |

| बेहतर समझ के लिए मुद्रा बाज़ार (Money market) को विस्तार से समझ सकते हैं। | बेहतर समझ के लिए पूंजी बाज़ार (Capital Market) को विस्तार से समझ सकते हैं। |

कुल मिलाकर ये है मुद्रा बाज़ार एवं पूंजी बाज़ार में अंतर, उम्मीद है समझ में आया होगा। बेहतर समझ के लिए इससे संबंधित अन्य लेखों को भी पढ़ें, लिंक नीचे दिया हुआ है:

संबंधित अन्य लेख

शेयर मार्केट की बेसिक्स आसान भाषा में

वित्तीय बाज़ार क्या है?

मुद्रा बाज़ार क्या है? (लिंक ऊपर दिया हुआ है)

पूंजी बाज़ार क्या है? (लिंक ऊपर दिया हुआ है)

प्रतिभूतियाँ क्या होती है?

स्टॉक एक्स्चेंज क्या होती है?

शेयर और इक्विटि में अंतर

बॉन्ड और डिबेंचर में अंतर

बॉन्ड और ऋण में अंतर

Mutual Fund in Hindi : What, Why, How, When?

Insurance in hindi : Meaning, Types, Benefits

◼️◼️◼️

Article Based on,

अर्थव्यवस्था – रमेश सिंह

ncert textbook, Etc.